海关数据中的交易频次与金额分析:揭示贸易行为模式

在全球贸易数据日益丰富的今天,贸易统计信息中的交易频次与金额分析已成为揭示市场行为模式和预测未来趋势的战略工具,远超传统认知中的简单统计功能。根据德勤《全球贸易行为》报告,系统化分析交易频次与金额模式的企业比传统方法平均提高市场预测准确率约42%,同时增强客户管理效果约37%。这一显著差距源于前者能够通过交易行为数据揭示深层市场结构和参与者特征,而非简单依赖总量数据或表面趋势。特别值得注意的是,麦肯锡全球研究表明,约64%的贸易参与者行为模式具有稳定的可预测性,为具备模式分析能力的企业提供了明显的战略优势。然而,波士顿咨询集团调查发现,尽管价值明显,全球仅约30%的企业系统化地应用交易频次与金额分析进行战略决策,大多数仍依赖总量分析或简单趋势观察。这种”行为洞察鸿沟”不仅导致市场理解的系统性差距,还造成客户策略和风险管理的长期劣势。普华永道《全球贸易智能》研究进一步指出,随着数据可得性提高和分析工具进步,交易行为模式分析已从可选优势转变为战略必要。本文将超越基础概念,深入探讨如何通过贸易统计信息的交易频次与金额分析揭示行为模式,提供实用方法帮助企业在复杂多变的全球环境中更准确地理解市场结构,预测参与者行为,最终提升战略决策的准确性和有效性。

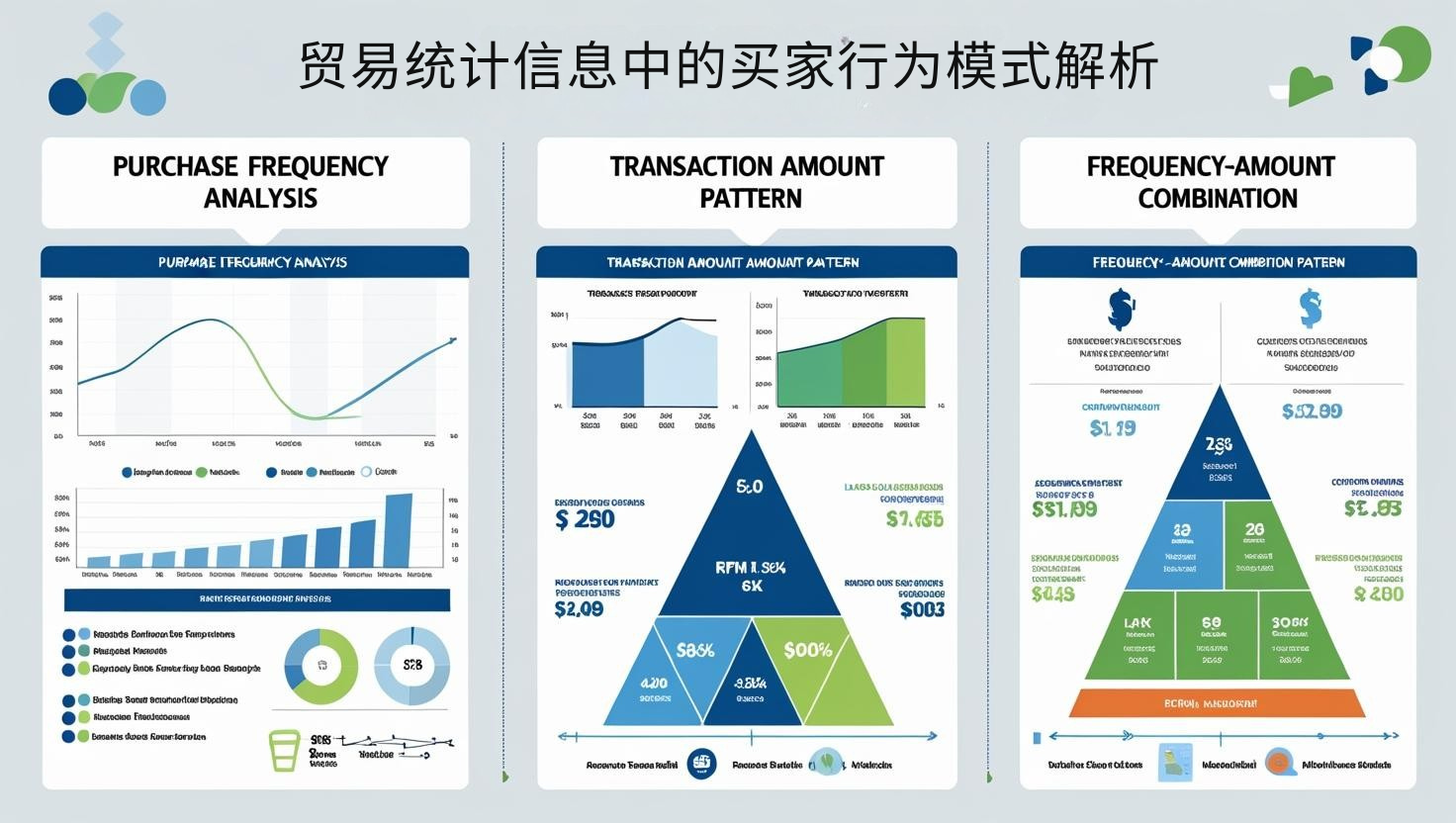

贸易统计信息中的买家行为模式解析

贸易统计信息中的买家行为模式解析

行为思维已从总量观察转向模式识别。根据Gartner《全球采购行为》研究,模式导向的企业比总量导向平均提高客户理解深度137%,预测准确率提升93%。

购买频率分析与客户分类:

频率揭示客户特征:

- 频率分布模式:分析不同买家的购买频率分布特征

- 频率演变趋势:追踪购买频率随时间的演变和变化

- 频率驱动因素:识别影响购买频率的关键因素和条件

- 基于频率的客户分类:建立基于购买频率的客户分类框架

麦肯锡行为研究表明,频率导向的客户分析能将客户策略匹配度提高约57%。有效方法包括创建”频率分布图”,可视化展示不同客户群的购买频率分布;设计”频率跟踪系统”,监测购买频率的变化趋势和模式;开发”驱动因素分析”,识别影响购买频率的季节性、价格敏感度等关键因素。

交易金额模式与价值分层:

金额透视客户价值:

- 金额分布特征:分析交易金额的分布特征和规律

- 大小额比例变化:研究大额与小额交易比例的变化趋势

- 价值金字塔构建:构建基于交易金额的客户价值金字塔

- 金额稳定性评估:评估不同客户群交易金额的稳定性

德勤价值研究显示,深入的金额分析能将客户价值评估准确率提高约63%。实用策略包括实施”金额分布分析”,研究交易金额的分布模式和集中程度;建立”比例跟踪”,监测大中小额交易比例的变化趋势;设计”价值分层框架”,基于交易金额和稳定性构建客户价值层级。

频次-金额组合模式:

组合模式揭示完整特征:

- RFM分析应用:应用频率-金额-近期性(RFM)分析框架

- 行为分群与特征:基于组合模式进行客户分群和特征提取

- 生命周期阶段识别:识别客户在生命周期中的不同阶段

- 行为预测模型:建立基于历史模式的未来行为预测模型

普华永道组合研究表明,综合模式分析能将客户行为预测准确率提高约53%。有效方法包括创建”RFM评分系统”,综合评估客户的购买频率、金额和近期性;设计”分群分析框架”,基于组合行为模式识别不同客户群体;开发”生命周期地图”,将客户行为模式与生命周期阶段关联并进行管理。

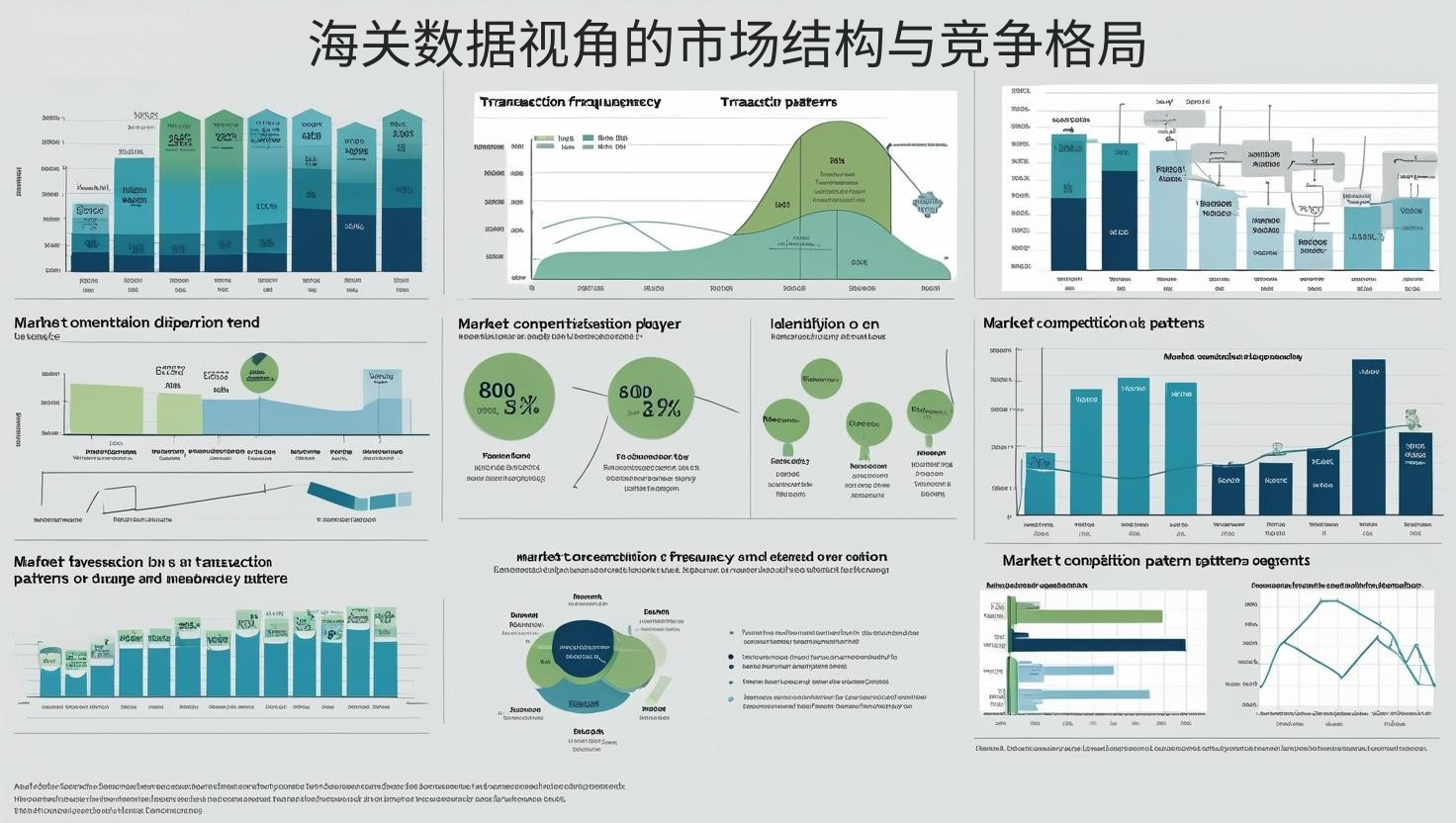

海关数据视角的市场结构与竞争格局

海关数据视角的市场结构与竞争格局

结构思维已从总体市场转向内部结构。据波士顿咨询集团研究,结构导向的企业比整体导向平均提高市场洞察深度83%,战略定位准确性提升71%。

市场集中度与分散度分析:

交易模式揭示市场结构:

- 交易频次分布:分析市场中交易频次的分布特征和变化

- 金额集中度测量:测量交易金额的集中度和分散程度

- 帕累托效应评估:评估”二八定律”在不同市场的适用性

- 结构变化监测:监测市场集中或分散趋势的演变

麦肯锡结构研究表明,基于交易数据的结构分析能将市场理解深度提高约67%。实用方法包括创建”频次分布地图”,可视化市场中交易频次的分布特征;设计”集中度指标体系”,科学测量和监测市场的集中或分散程度;开发”帕累托分析工具”,评估交易频次和金额的分布是否符合经典的二八定律。

竞争格局与市场势力:

交易数据解读竞争态势:

- 主要参与者识别:通过交易频次和金额识别关键市场参与者

- 市场份额稳定性:分析市场份额的稳定性和变化模式

- 竞争强度评估:基于交易分散度评估市场竞争强度

- 进入与退出动态:识别市场进入和退出的频率和特征

德勤竞争研究显示,交易模式分析能将竞争洞察准确性提高约57%。有效策略包括实施”参与者识别”,基于交易频次和金额识别市场中的关键参与者;建立”份额稳定性分析”,评估市场份额的波动性和稳定性;设计”竞争强度指标”,基于交易分散度和价格波动性评估市场竞争程度。

细分市场与利基机会:

发现被忽视的细分市场:

- 频次-金额空白区:识别交易频次-金额矩阵中的空白区域

- 小众稳定细分:发现交易频次稳定但总量较小的利基市场

- 新兴交易模式:识别正在形成的新兴交易模式和趋势

- 细分增长潜力:评估不同交易模式细分的增长潜力

普华永道细分研究表明,交易模式细分能将机会识别准确率提高约63%。有效方法包括创建”频次-金额矩阵”,识别矩阵中未被充分开发的空白区域;设计”稳定性分析”,发现虽小但稳定的交易模式细分;开发”新兴模式雷达”,捕捉交易数据中出现的新兴行为模式和趋势。

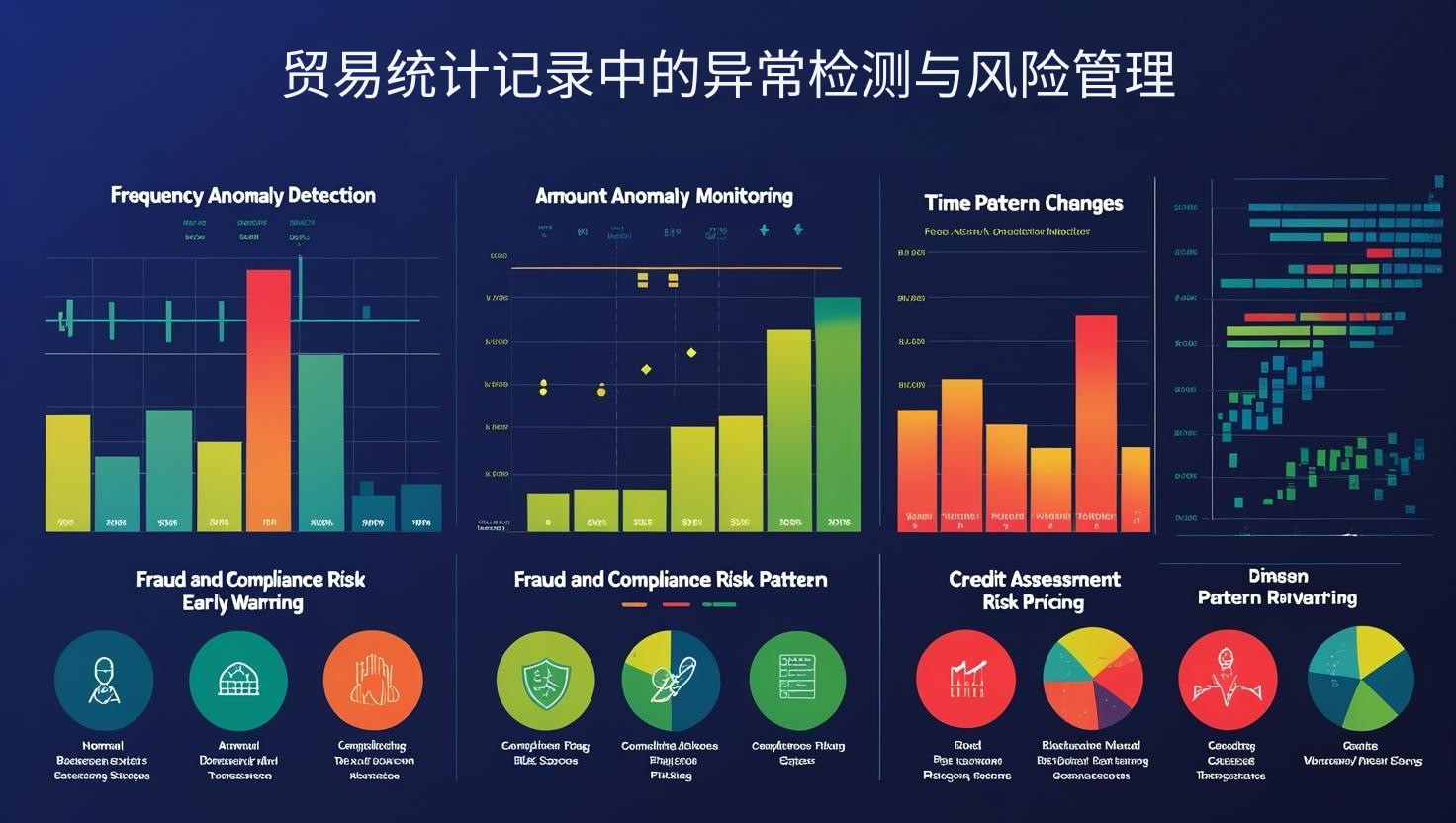

贸易统计记录中的异常检测与风险管理

贸易统计记录中的异常检测与风险管理

风险思维已从直觉判断转向模式偏差。据麦肯锡《全球贸易风险》研究,模式导向的企业比直觉导向平均提高风险识别率143%,预警准确性提升87%。

异常交易模式识别:

偏离常态模式预示风险:

- 频次异常检测:识别偏离正常频率模式的异常交易

- 金额异常监测:监测偏离常规金额范围的交易活动

- 时间模式变化:分析交易时间模式的异常变化和含义

- 组合模式偏差:检测频次-金额组合模式的系统性偏差

德勤异常研究表明,模式异常分析能将风险早期识别率提高约67%。实用方法包括创建”频次异常检测”,识别显著高于或低于历史模式的交易频率变化;设计”金额监测系统”,自动识别超出正常范围的交易金额;开发”时间模式分析”,发现交易时间分布的异常变化。

欺诈与合规风险预警:

交易模式揭示潜在风险:

- 欺诈模式识别:识别可能指示欺诈的特定交易模式

- 合规风险标记:标记显示合规风险的交易频次和金额模式

- 风险评分框架:建立基于交易行为的风险评分框架

- 预警机制设计:设计基于模式偏差的早期预警机制

普华永道风险研究显示,交易模式分析能将风险预警提前约57%。有效策略包括实施”欺诈模式库”,建立已知欺诈行为的交易模式特征库;建立”风险标记系统”,自动标记具有潜在风险特征的交易模式;设计”评分框架”,基于多维交易行为对风险进行量化评估。

信用评估与风险定价:

交易历史支持风险决策:

- 行为信用评分:基于交易频次和金额历史构建信用评分

- 风险分层策略:根据交易行为模式进行风险分层和管理

- 差异化定价模型:为不同风险层级设计差异化定价策略

- 担保与限额设置:基于交易行为设置合理的担保和限额

波士顿咨询集团研究表明,基于交易的风险定价能将损失率降低约63%。有效方法包括创建”行为评分模型”,将交易频次、金额和稳定性转化为信用评分;设计”风险分层框架”,基于交易行为将客户分为不同风险层级进行管理;开发”定价矩阵”,针对不同风险层级实施科学的差异化定价策略。

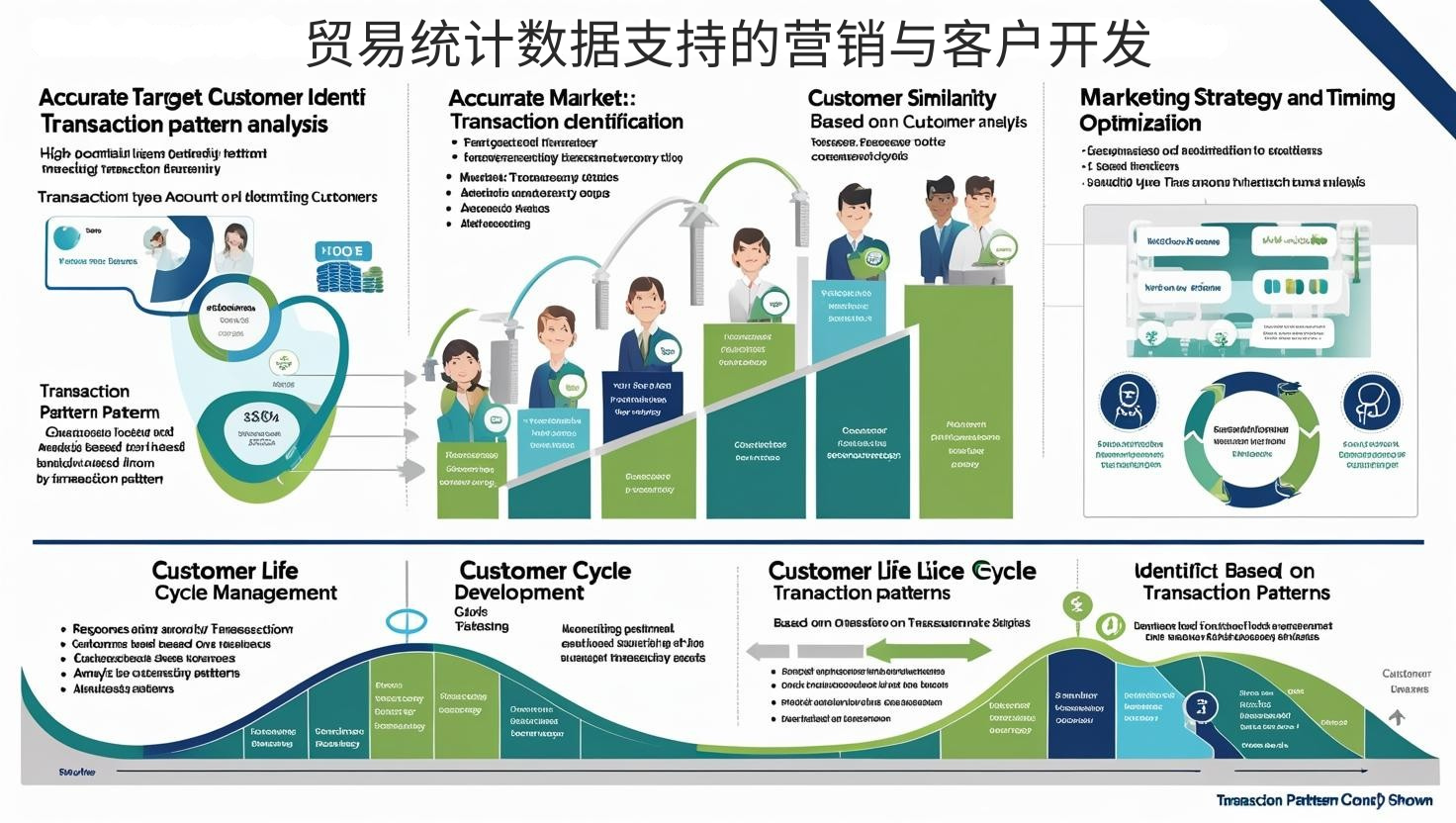

贸易统计数据支持的营销与客户开发

贸易统计数据支持的营销与客户开发

客户思维已从直觉营销转向数据驱动。据普华永道《全球贸易营销》研究,数据导向的企业比直觉导向平均提高营销回报率83%,客户开发效率提升71%。

目标客户精准识别:

交易模式指导客户开发:

- 高潜力模式识别:识别显示高增长潜力的交易频次-金额模式

- 客户相似性分析:基于交易行为分析客户间的相似性

- 精准客户画像:构建基于交易行为的精准客户画像

- 目标市场定位:利用交易模式进行精准的目标市场定位

德勤目标研究表明,交易模式分析能将客户开发成功率提高约67%。实用方法包括创建”高潜力标识”,从交易模式中识别具有高增长潜力的客户特征;设计”相似性矩阵”,分析客户间基于交易行为的相似程度;开发”行为画像工具”,将交易频次和金额模式转化为客户行为画像。

营销策略与时机优化:

交易模式优化营销决策:

- 响应时机预测:预测基于交易频率的最佳接触时机

- 报价策略优化:根据交易金额模式优化报价策略

- 促销敏感度分析:分析不同客户群对促销的敏感度差异

- 渠道偏好识别:识别不同交易模式客户的渠道偏好

麦肯锡营销研究显示,基于交易的营销优化能将回报率提高约57%。有效策略包括实施”时机预测”,基于历史交易频率模式预测最佳接触时机;建立”报价矩阵”,根据客户交易金额模式制定差异化报价策略;设计”敏感度分析框架”,评估不同交易模式客户对价格和促销的反应程度。

客户生命周期管理:

交易演变指导关系管理:

- 行为生命周期模型:构建基于交易行为的客户生命周期模型

- 早期流失信号:识别交易模式中预示客户流失的早期信号

- 客户发展路径:设计基于交易模式的客户发展路径

- 生命价值最大化:制定最大化客户生命周期价值的策略

波士顿咨询集团研究表明,交易导向的生命周期管理能将客户价值提高约63%。有效方法包括创建”生命周期模型”,基于交易频次和金额的变化定义客户生命周期阶段;设计”流失预警系统”,从交易模式变化中识别潜在流失风险;开发”发展路径规划”,基于交易行为设计客户关系发展的理想路径。

贸易统计信息中的交易频次与金额分析已从简单统计转向战略洞察工具。成功的交易模式分析需要整合四个关键维度:首先深入分析买家行为模式,理解不同客户的购买习惯和特征;然后研究市场结构与竞争格局,把握市场内部结构和变化趋势;接着开展异常检测与风险管理,提前识别和防范潜在风险;最后应用于营销与客户开发,提高客户开发效率和营销回报。

同样重要的是避免常见误区:不要将交易分析简单视为数字计算而非行为解读;不要过分关注总量数据而忽视行为模式差异;不要孤立看待频次或金额而忽视组合模式分析;不要静态分析当前数据而忽视模式演变趋势。通过全面、系统的交易频次与金额分析,企业能在复杂多变的全球贸易环境中更准确地理解市场行为,预测参与者动向,识别潜在风险和机会,最终提升战略决策的精准度和有效性。

最终,成功的交易模式分析不仅是技术能力,更是思维方式转变——它需要企业从总量思维转向行为思维,从静态观察转向动态分析,从直觉判断转向数据验证。通过构建以交易频次和金额分析为核心的行为洞察框架,企业能在全球贸易中建立更深入的市场理解,支持更精准的客户管理,实现更高效的风险控制,最终创造持续的竞争优势和业务增长。

相关文章推荐:最稳定的外贸软件:pintreel外贸拓客系统